지수를 관련한 투자를 위해서는 코스피의 역대 상승률을 분석해 볼 필요성이 있습니다. 상당히 많은 투자자들은 지수가 이미 많은 상승의 추세를 지속적으로 진행되고 있을 때 더욱 고점을 목표로 자본을 투입하는 경우가 다수 있습니다. 그러나 코스피 역대 상승률 순위를 계산해 보니 오히려 반대의 결과를 얻을 수 있었습니다.

서론

코스피 주가 지수란 우리나라의 주식시장 지표를 나타내는 것으로 한국거래소의 증권시장 입니다. 총 836개의 기업이 코스피에 상장되어 있습니다. 코스피 지수 변동은 각 회사의 가격 변동에 따라 나타납니다. 한국의 종합 주가 지수입니다. 삼성전자, 현대차, LG에너지솔루션 등의 우리나라를 대표하는 대기업이 코스피에 속해있습니다.

국제적인 동향이나 대한민국의 경제적 상황 그리고 기업의 여건에 따라 가격이 변동성이 커지기도 합니다. 이러한 가격 변동성을 이용해 지수투자를 하게 됩니다.

본론 : 역대 상승률 순위 TOP5

지수투자는 주식투자보다 안정적인 투자처로 인식되지만, 일반 주식보다는 변동성이 적기 때문에, 여유자금을 두고 오랜 기간 투자할 때에 추천되기도 합니다. 그러나 과거의 통계분석을 통해 좀 더 빠르게 수익률을 올릴 수 있는 방법을 추론해 볼 수 있습니다.

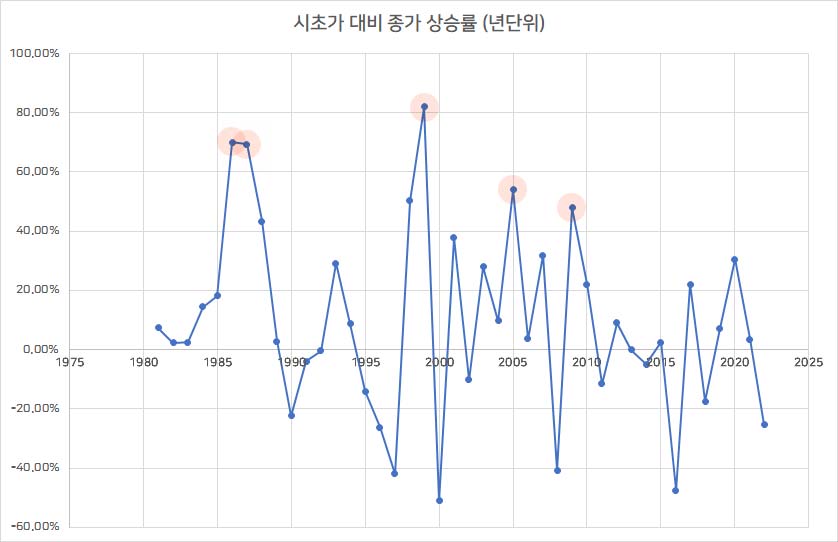

아래의 표는 1986년부터 2022년까지의 1년 단위로 시초가와 종가를 대입해 상승률을 나타낸 것입니다. 그리고 이 표를 통해 역대 상승 롤 TOP5위의 순위를 매겨보고 와 해당 연도에 있었던 대표적 상황에 대해서 알아보도록 하겠습니다.

5위 : 1998년, 50.27%

5위는 1998년이었습니다. 50% 이상의 큰 상승률을 보여주었습니다. 전년도인 1997년, 우리나라에 큰 금융위기의 초래로 코스피는 전년대비 40% 이상의 하락을 보였습니다. 1997년 IMF 금융 요청 이후로 주가 하락은 잠잠해졌으며, 이전의 하락률을 만회하듯 급격한 상승을 보였습니다.

4위 : 2005년, 53.91%

3%의 낮은 금리정책(이 시절에는 3% 대여도 꽤 낮은 수치였습니다.)과 함께, 우리나라에 재테크 열풍이 불기 시작한 해입니다. 서점들에는 부자가 되기 위한 방법을 적은 재테크 책들이 즐비했습니다. 이로인해 금융상품인 적립식 펀드가 유행했습니다. 또한 세계 경제 상황 역시 긍정적이었습니다. 이러한 요인들이 복합적으로 주식시장에 상승의 요인이 되었습니다.

3위 : 1987년, 69.35%

2위인 1986년에 이어 69%의 상승률을 보이게 됩니다. 이때 주식시장에 FOMO 현상이 나타나게 됩니다. 주식 투자 인구가 전년대비 2배 이상 늘게 되며, 많은 개인들이 자금을 융통해 주식투자를 접하게 됩니다. 이러한 상황은 1988년도까지 이어지게 되며 이듬해에도 40%의 지속적인 상승률을 보여줍니다.

2위 : 1986년, 70.00%

건설경기의 활황과 국제 유가의 하락이 있었던 해입니다. 또한 국제적 금리 또한 시장 기대치에 부합했으며, 일본의 경제성장 및 국제경기의 호조로 전체적으로 분위기가 긍정적이었습니다. 또한 높은 코스피의 상승률로 개인의 유입이 많아지던 때입니다.

1위 : 1999년, 81.95%

1위는 바로 1999년입니다! 아시아 금융위기 이후로 세계경제가 안정세에 접어들었습니다. 또한 국내 기업은 외환위기 이전보다 건전해졌습니다. 이로 인해 외국인 투자자들이 대거 유입되어 시장을 상승에 영향을 주었습니다. 또한 세계적 동향인 IT기업의 열풍이 강하게 불었던 해입니다.

결론 : 역대 상승률로 본 최고의 투자시점

위에서는 코스피 역대 상승률 TOP5에 대해 알아보았습니다. 그렇다면 역대 상승률로 본 최고의 투자 지점을 찾아보도록 하겠습니다.

우리나라의 경제성장률이 높을 때에 상승률도 높았다는 점을 알 수 있습니다. 경제성장률이 점차 낮아지는 2010년 이후로는 전년대비 50% 이상의 상승률은 찾아볼 수 없었습니다.

다음은 상승률 마이너스 연도의 이듬해 상승률을 기록했습니다. 표를 통해 평균 수익률을 계산해 보도록 하겠습니다.

| 년도 | 1월 시초가 | 12월 종가 | 상승률 |

|---|---|---|---|

| 2000 | 1028 | 504 | -50.97% |

| 2001 | 503 | 693 | 37.77% |

| 2002 | 698 | 627 | -10.17% |

| 2003 | 633 | 810 | 27.96% |

| 2008 | 1897 | 1124 | -40.75% |

| 2009 | 1137 | 1682 | 47.93% |

| 2011 | 2063 | 1825 | -11.54% |

| 2012 | 1831 | 1997 | 9.07% |

| 2013 | 2013 | 2011 | -0.10% |

| 2014 | 2013 | 1915 | -4.87% |

| 2015 | 1914 | 1961 | 2.46% |

| 2016 | 1954 | 1026 | -47.49% |

| 2017 | 2022 | 2467 | 22.01% |

| 2018 | 2474 | 2041 | -17.50% |

| 2019 | 2050 | 2197 | 7.17% |

| 2022 | 2998 | 2236 | -25.42% |

이러한 2000년대 이후 마이너스 다음 해의 평균 상승률은 18.11%에 육박하였습니다. 이는 굉장히 높은 수준의 상승폭입니다. (개인적인 분석이니 도용 및 투자의 근거로 사용하지 마세요.)

차트로 보았을 때 2000년 이후부터는 코스피가 마이너스 상승률을 보인 이듬해는 수익률이 플러스로 전환되는 횟수는 8번 중 7번이었습니다. 그렇다면 여기서 알 수 있는 것은 전년 상승률이 마이너스로 끝났다면 이듬해 1월 2일에 지수에 투자하여 1년 동안 넣어둔다면 수익을 얻을 확률이 상당히 높다는 것이며, 그리고 평균 3년 정도의 시기에 한 번씩 투자 기회가 온다는 점입니다.

물론 미래를 완벽하게 예측하기보다는 주식에서 긍정적인 확률을 늘려가는 투자로써 좋은 방법이라 생각됩니다. 이러한 표는 다양한 가능성의 일부분을 보여줍니다. 투자는 이러한 분석과 함께 국제적 정세, 우리나라의 경제동향 등의 파악을 복합적으로 투영해 접근해야 합니다.

이 글은 매수 매도 추천글이 아닌 개인적인 기록 글입니다.